- Hot Keyword

non-noメンバーに登録すると

いろんな特典が盛りだくさん♡

知らないと損! 大学生のためのお金の話。社会人の給与明細から、バイト代の管理、おすすめQR決済、クレカまで公開!

2022.03.16更新日:2025.02.05

給与明細ってどう見るの? 毎日をハッピーに過ごせるマネー情報をお届け!

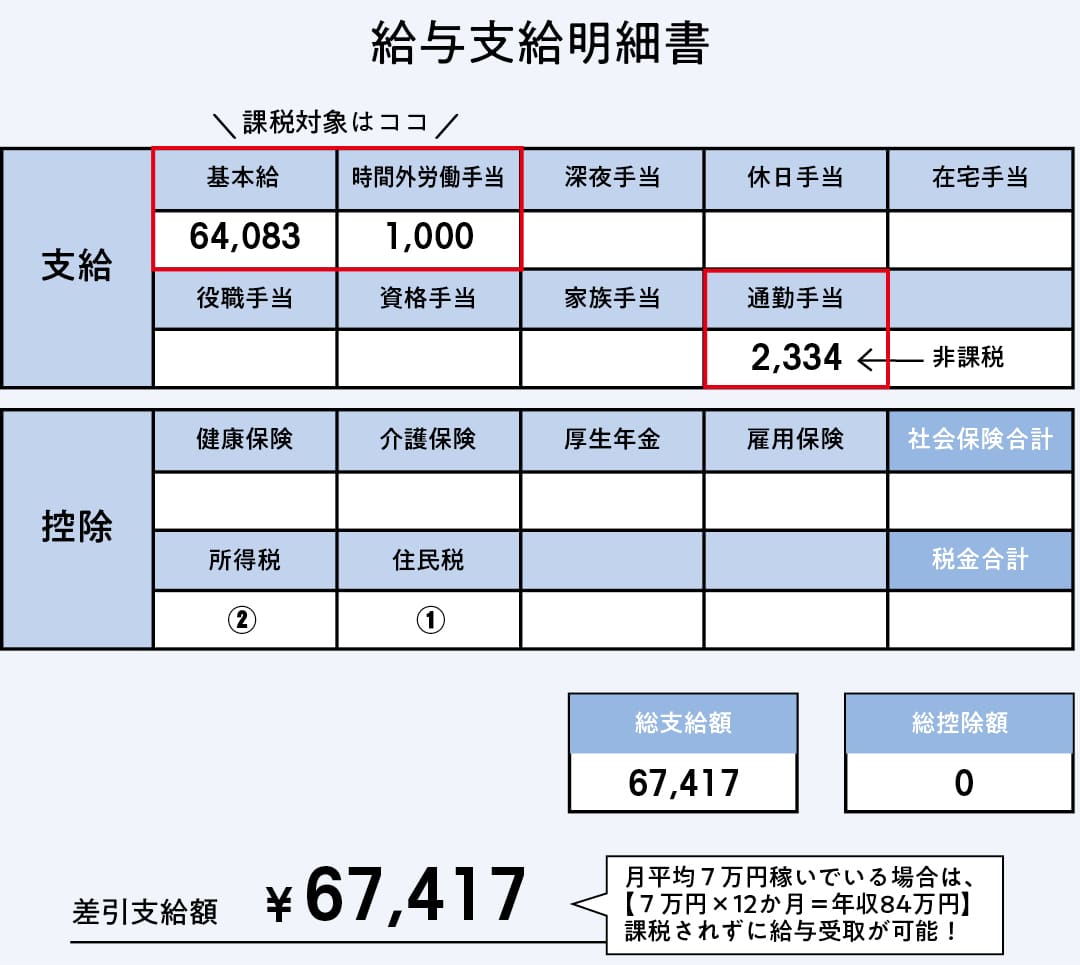

アルバイト代は上手に管理しないと損!

アルバイトの年収が一定額を超えると、税金がかかるって知ってた? 賢く最大限に稼ぐ方法を習得しよう!

知っトクキーワード

100万円の壁(住民税)

「住民税(①)とは、自分が住む自治体に納める税金。20歳以上は、年収が約100万円を超えると支払いが必要。各自治体で規定は異なりますが【超過額の10%の税率の所得割+約5000円の均等割】が一般的。未成年は給与収入約204万円未満まで非課税のことが多いです」(大竹さん)

103万円の壁(所得税)

「所得税(②)とは、収入に対してかかる税金。年収103万円を超えると支払いが必要で、超過額に応じた税金がかかります。年収110万円の場合は【(110万-103万)×税率5%=3500円】です。また、年収103万円を超えると親の扶養家族から外れ、親の税金負担も多くなります」(大竹さん)

源泉徴収の有無

「源泉徴収とは、給与を支払う側が所得税分をあらかじめ差し引いて支給する仕組みのこと。年収が103万円以下の場合は、いったん源泉徴収されても、12月中に『年末調整』書類を提出するか、翌年の2~3月中旬に『確定申告』を行うことで税金が戻ってきます」(大竹さん)

QR・バーコード決済が簡単&便利

スマホを使って、QRコードを読み取ったり、バーコードを見せたりするだけで支払い可能。「生活の延長にあるものを選ぶとベスト!」(大竹さん)

知っトク

\大学生におすすめのサービスはコレ!/

使えるシーンが多く楽しいキャンペーンも充実

「PayPayで支払うと〇〇%戻ってくる」といったキャンペーンが頻繁に開催され、PayPayボーナスがたまる機会がいっぱい! 事前取得をすれば決済時に自動適用される「PayPayクーポン」も超お得。さらに、ソフトバンクユーザーなら、誕生月にPayPayボーナスがもらえるなど、プレミアムな特典が。

LINE上での送金など小回りのきく機能が◎

既存のLINEアカウントを活用できるから、QR・バーコード決済初心者にもおすすめ。LINEの友だちに送金できるほか、iDなどのかざす決済に対応したバーチャルプリペイドカード(手数料・年会費無料)などもあるよ。対象のPayPay加盟店での支払いも可能になり、使える店舗数が増加中の注目株!

楽天カードとの連動でポイントがどんどんたまる!

楽天カードを持っている人に特におすすめ。楽天カードからのチャージで0.5%、楽天ペイでの支払いで1%、合計1.5%のポイント還元が利用するたびに受けられてお得。さらに楽天ポイントカード加盟店なら最大2.5%還元。全国約500万か所のコンビニやドラッグストアなどで幅広く使える。

メルカリの売上金を使ってスムーズに買い物ができる

メルカリユーザーに人気。売上金は、"アプリでかんたん本人確認"が完了すると手数料無料でメルペイ残高に自動チャージ。使った分だけ後から支払えるサービス「メルペイスマート払い」など、ライフスタイルに合わせた柔軟な支払い方法が選択できるのも魅力的。

ドコモユーザーだけじゃない! d払いはメリット多数

誰でも利用可能で、ドコモユーザーなら月々の携帯料金と合算して支払いOK。友達同士の送金、レンタル充電器や飲食店などの事前予約・注文から決済まで完結する「d払い(予約・注文)」など便利な機能も多数。おトクなキャンペーンでdポイントがたまり、お支払いにも使える。

知っトクと安心!

銀行口座開設 持ち物リスト

給与受取や決済引き落としには銀行口座が必須。銀行のHPも併せて確認してね。

印鑑

スタンプ型印鑑でない届出印が必要。100円ショップなどで売っているものでも登録できるが、セキュリティを考えて先々まで使える印鑑を1個決めて使うのがおすすめ。アプリやインターネットから開設する場合は、印鑑が必要ない場合もある。

本人確認書類

マイナンバーカード(通知カードNG)や運転免許証、パスポートなど、名前と現住所、生年月日記載の顔写真つき書類なら1点。健康保険証や住民票の写し、公共料金の領収書など顔写真のない書類は2点必要な銀行が多い(※すべて原本のみ可)。

最低限の現金

口座開設時に必要な入金金額については特に定めていない銀行が多く、希望の金額を入金すればOK。アプリやホームページから開設する場合などを含めて、0円で口座開設可能なケースもあるけれど、念のために少額は準備しておこう。

クレカはライフスタイルに合わせてチョイス!

読者アンケートで多かったのが「いろいろあってどれを選んだらよいか分からない」という声。大学生におすすめのクレカを徹底リサーチ!

ノンノ読者にアンケート!

クレジットカードを持っている?

2021年12月17日~19日、non-no LINE会員にアンケート調査、71人が回答。

YES 80%

▼

▼

平均 1.9 枚

クレカ保有率は8割! 平均は1.9枚だけれど、枚数分布は、「1枚」が約半数、「2枚」と「3枚以上」が約4分の1ずつと1枚持ちと複数枚持ちに分かれる結果に。最も人気のクレカは「楽天カード」、国際ブランドは「VISA」。

いつ作った?

大学在学中 70%

最多は「大学1年時」。入学と同時に作り「2枚目選びに迷う」「各カードの強みや違いを知りたい」といった声も。

毎月の平均請求額は?

約 52,490 円

「平均周辺の金額」と「3万円以下」の人が約4割ずついてボリュームゾーンが二つあることが判明。「10万円以上」と答えた一部の人が平均値を押し上げたよう。

NO 20%

▼

▼

興味あり 93 %

持っていない人も大半が興味あり。「クレカを持つメリットは?」と基本から知りたい派と「自分に合ったカードを選ぶには?」「大学生が持つおすすめは?」と今すぐ持つための情報が知りたい派に興味が分かれていたのが印象的。

持たない理由は?

「手続きが面倒」

「使いすぎが心配……」

「どれがよいか分からない」

多かった上の3つの理由のほかには「個人情報のセキュリティが不安」「20歳になったら持つ予定」などが。お金に関わる話なので「分からないことを人に聞きづらい」という声も。使いすぎが心配な人には「カードを使いたい時は親のカードを使い、親に現金を支払っている」という人もいた。

| カード枚数は少なめがいい | >> | エポスカード |

●ポイント還元率:0.5% ●年会費:永年無料 ●学生優待:無 ●選択可能ブランド:VISA

マルイのネット通販やお店で開催される「マルコとマルオの7日間」での10%オフをはじめ、飲食店や映画館などの優待も豊富で、1枚あれば学生ライフが充実すること間違いなし。インビテーションを受けると年会費無料のゴールドに切り替えが可能。

| カフェをよく利用する | >> | JCB カード W plus L |

●ポイント還元率:1.0% ●年会費:永年無料 ●学生優待:無 ●選択可能ブランド:JCB

18~39歳限定の女性向けカード。スターバックス カードへのオンライン入金かオートチャージ、Starbucks eGiftの購入で、常に5.5%ポイント還元! @cosmeなどの優待や女性向けの保険特典もうれしい。

| ネットで買い物をすることが多い | >> | 楽天カードアカデミー |

●ポイント還元率:1.0% ●年会費:永年無料 ●学生優待:有 ●選択可能ブランド:VISA、JCB

楽天カードアカデミー会員限定のお得な特典が魅力。ポイント還元が「楽天ブックス」「楽天トラベル」で3倍以上、「楽天ファッション」では月に1回500円オフクーポンがついて2倍に。

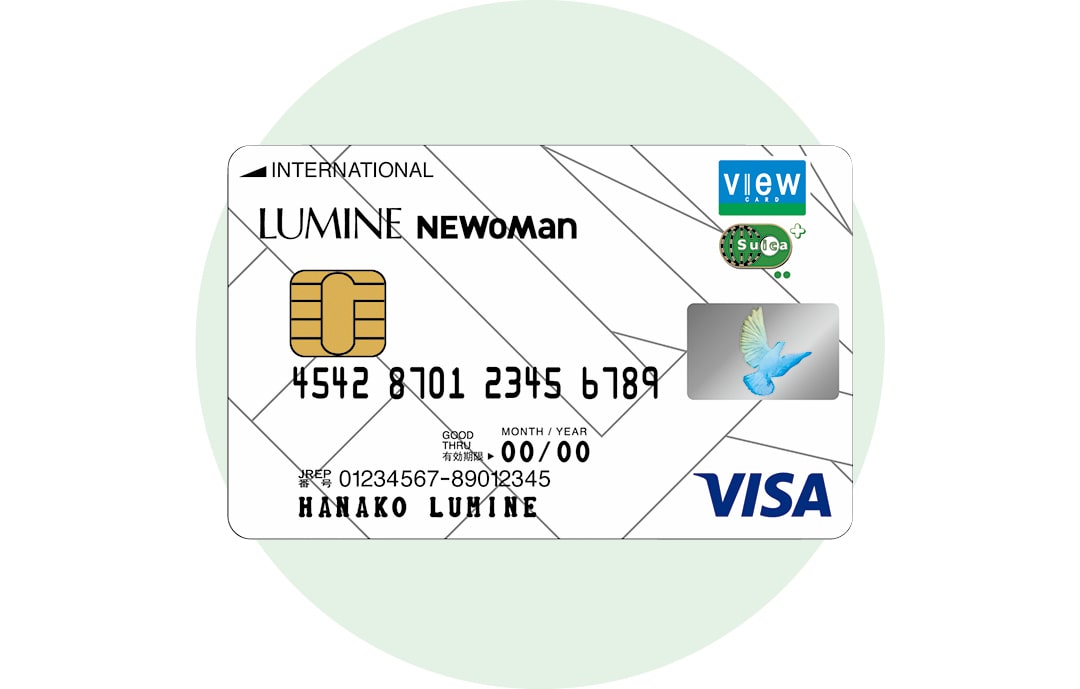

| お買い物も電車利用もおトクがいい | >> | ルミネカード |

●ポイント還元率:0.5% ●年会費:初年度無料、翌年から1048円 ●学生優待:無 ●選択可能ブランド:VISA、JCB、Mastercard®

ルミネ・ニュウマン・ネット通販「アイルミネ」でのお買い物が、洋服だけでなく、コスメ・書籍など通常オフにならない商品も5%オフ。通学定期券の購入でJRE POINTがたまるのもおトク。

| コンビニをよく利用する | >> | 三井住友カード(NL) |

●ポイント還元率:0.5% ●年会費:永年無料 ●学生優待:有 ●選択可能ブランド:VISA、Mastercard®

対象のコンビニやファストフード店の利用でポイントが最大5%還元。今年2月からは、各種サブスクリプションや携帯料金の支払いに対してポイントが還元される学生向け新サービス「学生ポイント」を開始。

| マイルをためて旅行に行きたい | >> | JALカード navi |

●ポイント還元率:1.0% ●年会費:在学期間中無料 ●学生優待:有 ●選択可能ブランド:VISA、JCB、Mastercard®

旅行好きでマイルをためたい人に◎。JALカードは通常年会費2200円で還元率0.5%なのに対し、JALカード naviは年会費無料でポイント還元率が1%でお得。指定の外国語検定に合格すると500マイルもらえる特典も。

| よくライブ遠征に行く | >> | リクルートカード |

●ポイント還元率:1.2% ●年会費:永年無料 ●学生優待:無 ●選択可能ブランド:VISA、JCB、Mastercard®

基本還元率が高い上に、旅行サイト「じゃらんnet」での宿泊予約の決済では3.2%も還元。たまったポイントはリクルートのサービスで使えるほか、「Pontaポイント」や「dポイント」と1ポイント1円で交換できる。

知っトク

学生優待があることも!

「カード会社によっては、在学中のみ持てる学生専用カードや、若年層だけ発行可能なカードを展開していることも。年会費無料だったり、一般カードよりもポイント還元やサービスが手厚かったり。カードごとに特典内容や強みが違うので、自分の生活スタイルに合ったものを選んで上手に使って」(挾間さん)

お金にまつわる素朴なギモンQ&A

「お金の話ってなんだか難しそう……」という人も大丈夫! 今さら聞けない基本のキから、将来身につけたいお金のスキルまでプロがアンサー!

A 【例:PayPayの場合】アプリをダウンロード後簡単な入力で登録完了

「QR・バーコード決済のPayPayの場合、アプリをダウンロードしたら電話番号とパスワードを入力。SMSで4桁の認証コードを受信して入力するだけで登録できます。その後、支払い方法を銀行口座やクレジットカード、ATMによる現金チャージから選択するので、登録できるカードを事前に確認しておくといいですね」(大竹さん)

A 家計簿アプリで使った金額をチェックして

「私は『マネーフォワード ME』という家計簿アプリでお金を管理。クレジットカードや銀行口座と連携できて、残高や支出の情報を自動で取り込みカテゴリーごとに分けて家計簿を作成してくれるんです。月の全体の出費がひと目で分かるので、こまめにチェックして使える額の上限を超えないようにしています」(挾間さん)

マネーフォワード ME

銀行やクレジットカードなどを登録するだけで、複数の口座残高や利用明細を一括管理してくれる無料のオンライン家計簿アプリ。

A ミニバッグでお出かけ可能。ポイントもたまる!

「電子マネーとは、お金の価値をデータ化し、電子データで決済を行うサービスのこと。現金を持ち歩かずに決済可能なのが魅力です。種類も豊富で、事前チャージが必要なプリペイド型、後払いのポストペイ型、使用額が口座から即時引き落としされるデビット型が代表的。利用によりポイントが得られますし、コロナ禍においては非接触で衛生的に支払いができるのもよい点です」(挾間さん)

A 引き落としタイミングなどに違いあり

「iDは、NTTドコモが提供する電子マネーの一つ。主に連携したクレジットカードから支払う後払いですが、先払いや即時払いを選ぶこともできます。デビットは、使ったその場で銀行口座から引き落としされる即時払いのカードです」(挾間さん)

A パスワード管理に注意!

「今はネット社会ですし、セキュリティの問題を心配しすぎると何もできなくなってしまうので、恐れて使わないのはもったいないです。積極的に使ったほうが、ATMに行かずに送金できたりと、メリットは大きいと思います。自分でできるリスク回避として、私が心がけているのはパスワード管理。1か所にすべてをメモしない、分かりやすいパスワードを使わない、カフェなど外で確認しないなど、できることを気をつけたいですね」(大竹さん)

A 少額から始めてお金を増やす感覚を磨くのも◎

「今の時代は預金ではお金が増えないので、投資によってお金を増やすことをなるべく早いうちから経験したほうがよいのは確か。ただ、学生のうちは無理のない範囲でOK。少額から投資信託の積立ができる"つみたてNISA"や、買い物でためたポイントを使って投資できるサービスなどで、少額投資から始めてみて。経験することでお金を増やす感覚が磨かれ、経済ニュースが自分事に感じられると思います」(大竹さん)

A 使う口座とためる口座2個持ちがベスト

「まず、日常生活で使うメイン口座。アルバイト代の振り込みやカードの引き落とし、QR・バーコード決済のチャージなどを同じ銀行でまとめるのが理想です。もう一つは、貯蓄用の口座。使う・ためると用途を分けた複数の口座を持つことでお金の流れを管理しやすく、お金がたまりやすくなります」(大竹さん)

A メイン+サブの2枚を使い分けて

「固定費払いなどに使うメインのカードを1枚+用途やライフスタイルに応じて、自分がよく利用するお店でお得なカードをサブとして1~2枚持つのがおすすめ。メインは基本のポイント還元率が高いもの、サブは特定のお店に特化した年会費無料のものを選ぶと◎」(挾間さん)

A 毎月一定額をためる"先取り貯蓄"の習慣を身につけて!

「少額でいいので、学生時代から毎月貯蓄分を先取りし、残金で生活する習慣がつけられると立派です。お金がたまる人は先取り貯蓄をしていて、たまらない人は『銀行口座残高=貯金額』と考えている人が多いです」(大竹さん)

就職後のお金事情はどんな感じ?

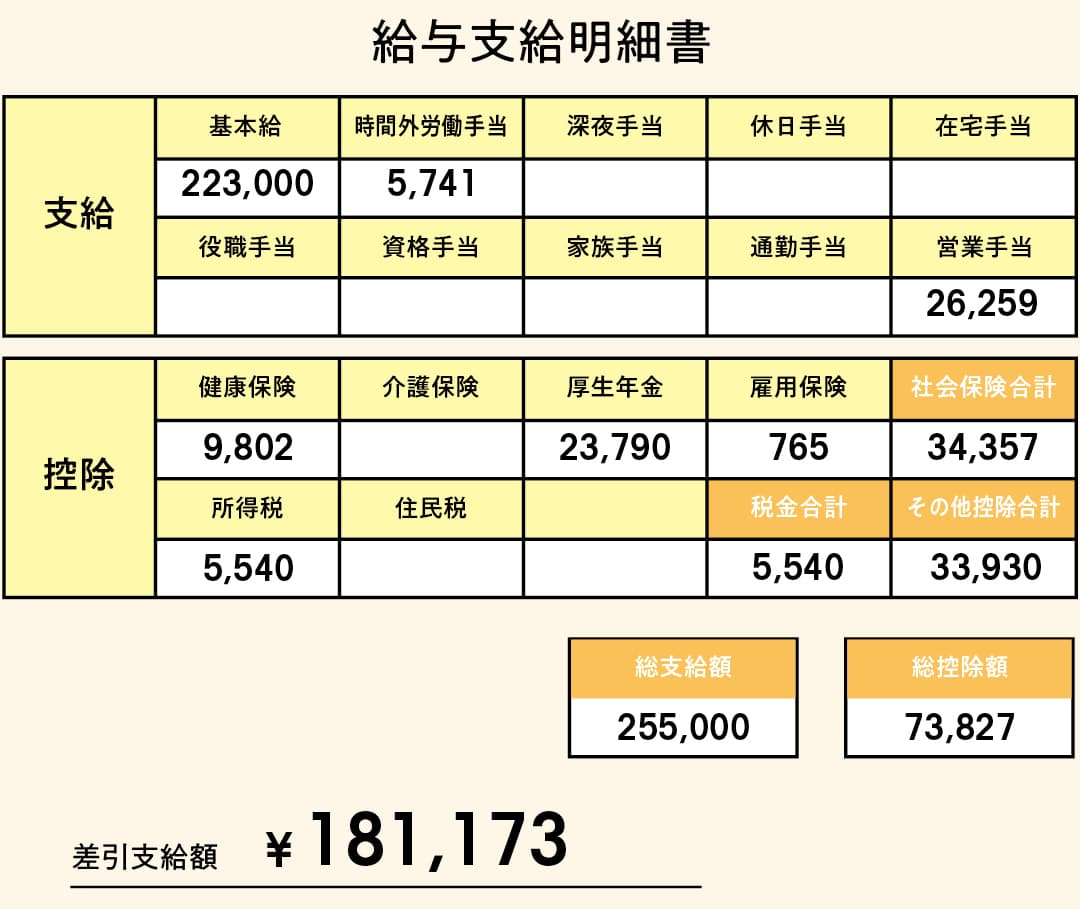

社会人1年目の給与明細をのぞき見!

先輩のリアルな給与明細を大公開。職業によって手取りやボーナスはどう違うの? 社会に出てからのお金の使い方、キャッシュレス事情、貯金や投資のこと、教えてもらいました!

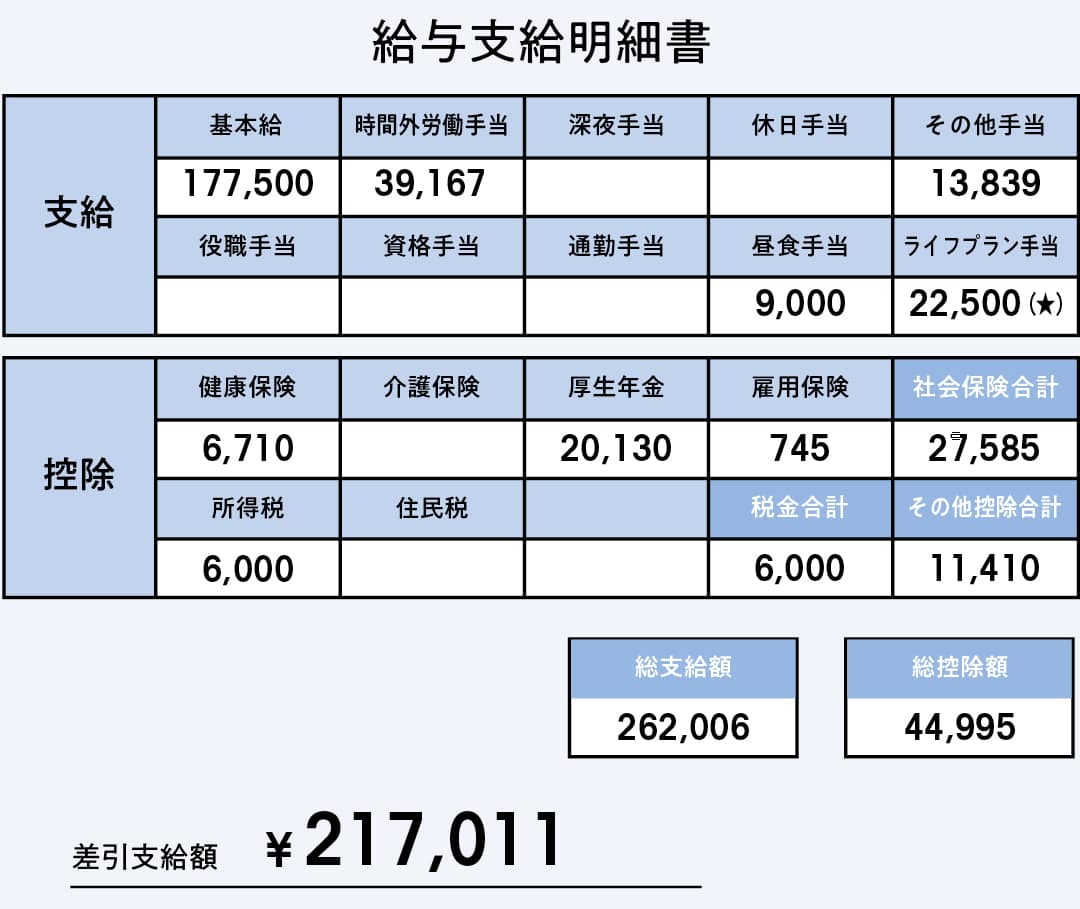

銀行 営業

社員寮・一人暮らし

「社員寮の家賃は1.5万円と安く、光熱費は会社負担、毎日の昼食費補助ありとほとんど生活費がかかりません。自由に使えるお金が多いので、カード会社の専用アプリで支出の内訳を確認して使いすぎを防止。月1万円は親に学費を返済しています」

MONEY DATA

手取り平均

約220,000円

ボーナス(年2回合計)

約500,000円

貯金

約180,000円

月に自由に使える金額

約140,000円

\計画的に積み立ててます!/

つみたてNISA

「月1万円つみたてNISAで投資信託をしています。通常、投資の利益には約20%の税金がかかるところ、つみたてNISAは最長20年間非課税なのがメリット。今後ライフイベントなどでお金が必要になった時に、積み立てた資産を引き出せる自由度の高さも魅力」

確定拠出年金

「毎月27500円の手当が支給され、企業型確定拠出年金に拠出するか、給与として受け取るかを選択可能。私は将来に備えて5000円を確定拠出にして運用し、2万2500円(★)を給与として受け取っています。会社の制度は積極的に利用したほうがお得だと思います!」

ミニマムにお出かけしたいから……

キャッシュレスは二刀流

スマホだけで出かけたいので、複数のキャッシュレス決済を使い分けています。よく使うのは『PayPay』と『LINE Pay』の2種。大還元キャンペーンの時は『PayPay』を積極的に使い、『LINE Pay』は友人との割り勘メインで利用。同じ銀行の友人なら手数料無料のネットバンキングで送金することも! クレジットカードは勤務先の銀行のカードのみ。iD決済でポイントをためています。カードを複数持つと引き落とし日がバラバラで使用額を把握しづらいので1枚に集約。カード情報をスマホで管理しウォレットレスに生活しています

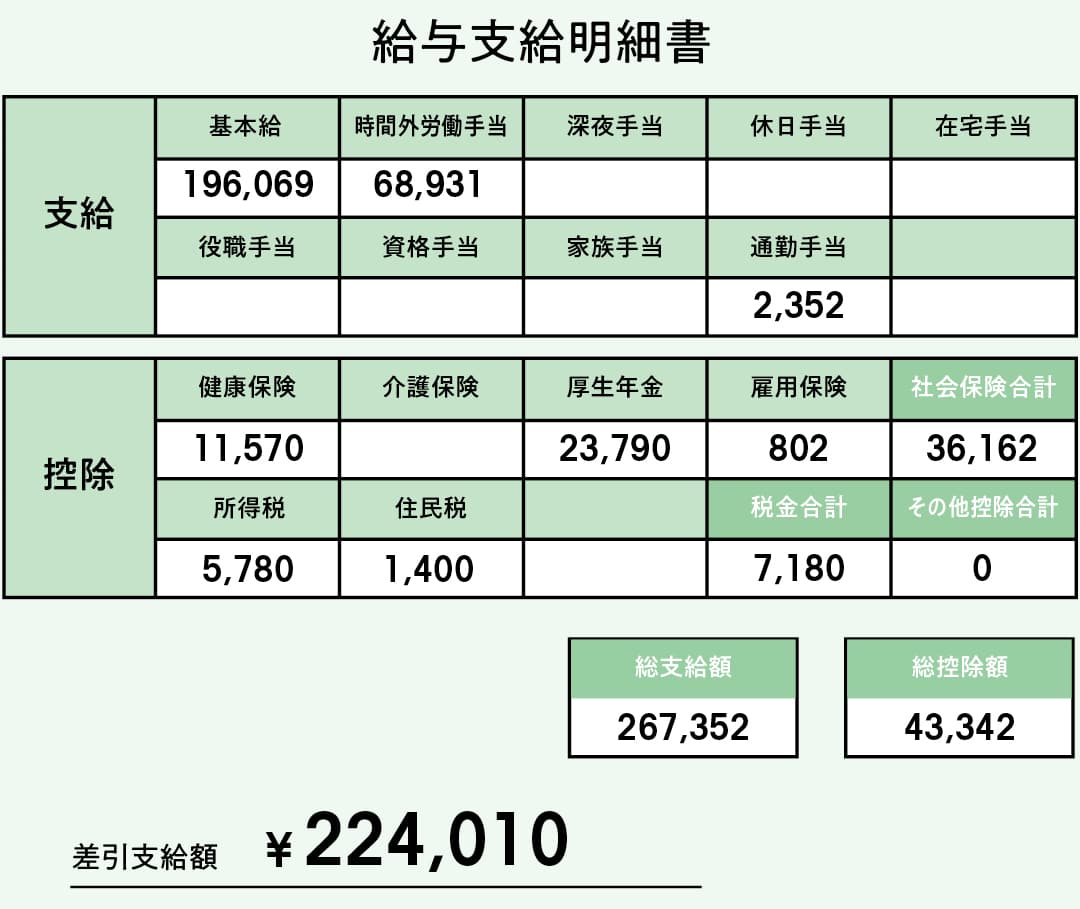

製薬会社 営業

一人暮らし

「家賃は8割控除で負担は少なめ。ただ、都心から離れたエリアに住んでいるので、友人と会う時は食事代+やや高めな交通費がかかります。将来を考えて、月5万円自動積立をしてボーナスも同じ口座に貯金、月1万円自社株を購入して投資しています」

MONEY DATA

手取り平均

約200,000円

ボーナス(年2回合計)

約400,000円

貯金

約600,000円

月に自由に使える金額

約125,000円

\学生時代のカード事情はこちら/

学生年会費無料

某銀行系カード

「学生向けで、収入の条件もなく、利用限度額が低めで安心。加えて、年会費無料だったので作りました。その後、兄が持っていた楽天カードとJALカードのほうがポイント還元率がいいかもと思い解約しました」

海外旅行時に発行

某旅行系カード

「大学4年時に、社会人になってからも海外旅行に行きたいと思ったのと、入社時に全国転勤の可能性があったので発行。ところが関東勤務となり、コロナ禍で旅行にも行けず。年会費2200円分、使えていません……」

日当の余りをジム代に

MR(医療情報担当者)をしており、月約3万円の営業職手当に加え、非課税の日当2500円をもらっています。大半は外勤の日の昼食代やスーツのクリーニング代にあてていますが、余ったお金は自由に使用してOK。私は、週2回通っているジム代として月1.3万円支出しています。同僚にはスポーツなどの趣味や貯金にあてている人もいますよ

IT 営業

一人暮らし

「月の主な生活費は、住宅補助なしで家賃7万円、食費+交際費で6万円、携帯代1万円、光熱費1万円。現在の貯金は、メインで使っている口座に生活費が余ったらそのままためていくスタイルですが、友人からすすめられて、つみたてNISAに興味あり」

MONEY DATA

手取り平均

約230,000円

ボーナス(年2回合計)

約164,000円

貯金

約550,000円

月に自由に使える金額

約65,000円

\学生のうちにこれをやっておくべき!/

アルバイト代の計算

「大学4年時にバイト代の計算を間違えて年収103万を超えてしまい、所得税や住民税を払うことに。税金を納めたらトータルの手取り額がマイナスになった上に、親の扶養から外れ親の税金額も増やしてしまった。働き損にならないためにも、バイト代の年収計算はしっかりと!」

自分の総資産の把握

「社会人になるタイミングで、親が自分のためにしてくれていた貯金の存在を知りました。自分の周りのお金を知っておいたほうが、将来のマネープランを立てやすい気がします。私の場合、28歳までに結婚したいので、まずは28歳の平均貯蓄額300万円達成を目標に頑張りたいです」

一番お金をかけているのは 美容

固定費は 月平均2万円

1.5~2か月に1回行く美容室代と月1回のネイル、学生時代から組んでいる脱毛ローンは、私の譲れない支出。コスメ購入によく利用するQoo10は、『LINE Pay』とひもづけて使ったお金を見える化。クレカは引き落としまでにタイムラグがあって不安なので、即時引き落としを好んで使っています。『LINE Pay』は友人との割り勘にも活躍!

●教えてくれたのは……

ファイナンシャルプランナー

大竹のり子さん

正しいお金の知識を伝える女性のためのお金の総合クリニック「エフピーウーマン」を設立。ノンノ世代の二人の子どもの母でもある。

「オトクレ」運営担当

挾間みゆきさん

365日キャッシュレスの情報を収集し、キャッシュレス情報サイト「オトクレ」にて発信。保有クレジットカードはなんと50枚以上!

関連記事

関連記事

エンタメの新着記事

エンタメの新着記事

-

エンタメ

鍵山優真|プロフィールやプログラム紹介、ミラノ・コルティナオリンピックまでの軌跡【フィギュアスケート2025-2026】

2026.01.29

-

エンタメ

スタバ新作「カカオ ムース ラテ」おすすめカスタム、KATEのポッピングシルエットシャドウ、ミスド×GODIVA…【 大学生エディターズ・WEEKLY TOP10】

2026.01.29

-

エンタメ

【AKB48】佐藤綺星1st写真集『天使の反射角度』発売記念インタビュー

2026.01.29

-

エンタメ

ジブリパーク「もののけの里」グッズ、旅上手な人の機内持ち込みバッグの中身、庄司浩平さんとブックカフェデート…【人気記事TOP10】

2026.01.27